7月21日,宁德时代宣布,其已就中航锂电专利侵权案递交起诉书,并且获得法院受理。宁德时代称,涉案专利涉及发明与实用新型专利,此次涉嫌专利侵权的电池已搭载在数万辆车上。

中航锂电当天也发表声明称,在进行全方位知识产权布局的同时,其提供给客户的产品都经过专业知识产权团队的全面风险排查,以保障不侵犯他人知识产权。中航锂电还称,公司收到福州市中级人民法院送达的关于宁德时代起诉公司的两份《民事起诉状》,并表示公司已于当日向国家知识产权局提交了上述两件涉诉专利的无效宣告请求。

中航锂电表示:“我国专利法立法的最终目的是‘促进科学技术进步和经济社会发展’,而不是成为企业和经济发展的绊脚石。”公司作为我国最早进入锂电池研究、制造领域的企业之一,经过长期深耕积累了大量具有自主知识产权的技术,并进行了全方位的知识产权布局。因案件已进入诉讼程序,为避免对案件审理产生影响,在此不就具体内容进行披露。公司高度重视该事项,将按法律程序应诉并不惧挑战。

值得留意的是有市场消息称,中航锂电打算在2022年一季度申报A股IPO,最近正在进行IPO前的最后一轮融资。而就在这一关键时期,宁德时代祭出专利战必然导致中航锂电的IPO进程会受影响,可能是宁德时代有意为之,以阻断中航锂电上市进行大规模融资。

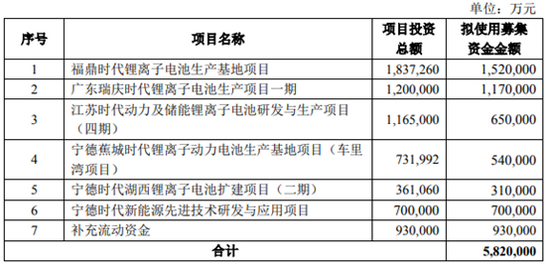

在开展专利战的同时,近日,宁德时代还宣布大规模定增和扩产。公司宣布拟定增582亿加码产能扩张。公司公告,此次定增主要用于5大基地137GWh锂电池扩产包括:福鼎时代60GWh,瑞庆时代一期30GWh,江苏时代四期30GWh,蕉城时代车里湾项目15GWh,湖西项目二期2GWh。

那么为何中航锂电会让宁德时代如此忌惮呢?

中航锂电国资背景深厚两大地方国资和央企加持 部分主流车企已完成对宁德一供替代

中航锂电成立于2015年,是专业从事锂离子动力电池、电池管理系统、储能电池及相关集成产品和锂电池材料的研制、生产、销售和市场应用开发的高科技企业;同时,公司拥有专业研发机构,致力于动力电池关键技术的研发与应用,打造具有全球影响力的中航锂电创新平台。

公司团队主要由原深天马管理团队和混改前中航锂电成员组成,同时具备优秀的工厂管理、工艺管理、公司管理经验、市场销售能力和技术研发实力。历史上,管理团队经验丰富:董事长刘静瑜是中航系统内公认的管理和财务专家,曾带领深天马扭亏为盈,市值从50亿元提升至400亿元,管理能力已得到市场验证,具备极强的大型生产制造业企业的管理经验。

同时值得一提的包括中航锂电的国资背景,公司注册资本为人民币127.69亿元,控股股东为常州金沙科技投资有限公司,实际控制人为江苏省常州市金坛区人民政府。公司目前股权结构为江苏政府占比35.7%为第一大股东,战略投资人占比30.4%,航空工业集团旗下成飞集成占比12.6%,厦门政府占比19.70%,战略投资人包括中保投、广汽、国联证券、红杉、小米产投等,员工持股占比1.6%。

观察公司股权结构可以看出,公司作为国有控股的混合所有制企业,兼具国有资本支持和市场化管理两大优势,同时公司还有员工激励机制。且公司国资背景包括江苏和福建两大地方国资和央企三重加持,更具有明显的背景优势,动力电池行业目前正处于扩产能卡位的阶段,所需资金投入巨大,公司国有控股的背景使其在获得政府政策、资金支持上具备优势。事实上,中航锂电也获得了当地银行的大力支持。常州、厦门两地的基地建设都获得了当地银团的贷款支持,额度在13亿-25亿不等。

目前公司客户包括乘用车、商用车和储能客户。其中乘用车客户包括广汽、长安、五菱;商用车客户包括厦门金龙、苏州金龙、宇通客车,储能客户包括南方电网、国家电网、平高集团、中国移动、华为、中兴等。

乘用车方面,公司乘用车客户为国内一线主机厂,包括广汽、长安等,所占份额高达70%以上,已超过宁德时代,为相应主机厂客户第一大供应商。公司首先在长安、广汽埃安身上打开市场,进而多点开花,目前五菱宏光MINI EV、几何汽车、广汽丰田、广汽本田、Smart都相继与中航锂电签署定点供应协议。

未来这种趋势可能会进一步加强,因为现在多数车企为了供应链的安全,都在实行供应商多元化策略。这个角度下,相关动力电池供应链公司产品的性价比甚至都非整车企业首要考虑的问题,整车厂商可能更需要扶持行业中其他企业以防止自身对动力电池龙头公司有过分的依赖以至于尾大不掉,不能确保供应链安全。因此,未来二线电池品牌会有更多机会进入主流车企供应链,向第一梯队迈进。未来中国动力电池市场上一超多强的局面可能会被逐渐打破。

储能电池领域,虽然中航锂电市场占有率还不高,但中国第一座兆瓦级储能电站,规模最大的电网侧单体储能电站,均由中航锂电承建。国家电网、南方电网都是中航锂电的客户。

公司自2018年混改以来,处于快速增长的态势,伴随着下游市场的迅速发展,公司2019年收入为17.26亿元,净利润为4500万元;2020年收入为26.78亿元,净利润为1.34亿元。2020年相比于2019年营业收入增长了55.2%。

2020年公司毛利率从2019年的8.80%增长到14.53%,仍有较大提升空间,主要原因包括,一方面公司处于快速扩张产能的高速发展期,固定资产投入较大,折旧摊销费用占比较高;另一方面公司采取快速扩大销售规模和装机量,市场份额为第一目标,定价与行业龙头相比低一些。和宁德时代26.5%左右的毛利率相比,中航锂电仍有相当的提升空间,不过目前公司毛利率的增长也显示中航锂电已经积累了相当的know-how的能力。

同时,中国汽车动力电池产业创新联盟统计数据显示,今年以来中航锂电仍保持高速扩张,2021年上半年动力电池企业国内装机量排名中,宁德时代以25.76GWh排名第一,比亚迪和LG化学分别以7.65GWh和4.72GWh分列二三位,中航锂电则以3.63GWh排在装机量排名的第四位。同时更值得注意的是双方增速的对比,数据显示,今年上半年宁德时代的装机增速为196.4%,而中航锂电的增速则高达377.6%。中航锂电在逐渐蚕食原本属于宁德时代的市场份额。

除了现有的快于宁德时代的装机增速外 更恐怖的还是中航锂电的超预期扩产

今年1月,中航锂电宣布了常州四期项目的投资计划,产能为25GWh。5月,中航锂电发布厦门三期30GWh扩产项目、新建成都50GWh、武汉20GWh生产基地的消息。8月中航锂电与合肥市签署投资协议,将投资248亿在当地新建年产能50GWh的动力电池及储能电池产业基地。中航锂电今年官宣的五个电池扩产项目规划年产能高达175GWh。

2021年6月1日,中航锂电董事长刘静瑜在武汉举行的全球合作伙伴大会上首次宣布,公司到2025年的产能目标从此前的200GWh提升为300GWh。大会现场,刘静瑜代表公司与来自上游矿产、材料和设备等领域的16家龙头企业(厦钨,盛屯,天赐,紫宸,中科星城,恩捷,星源,科达利,百嘉达,南山,安达,先导,杭可,海目星,红运机械,东丽)签署战略合作协议,加强产业链延伸和原材料储备开发,持续搭建完善的全链条供应体系,为公司产能快速扩充和可持续发展提供有力保障。中航锂电已实现量产的电池生产基地位于河南洛阳、江苏常州和福建厦门,目前的产能规模约为16GWh,公司扩产规模高达1875%。而宁德时代2025年预计总产能约592GWh。如果双方扩产目标均实现,则中航锂电产能规模达到宁德时代的一半左右,公司对于宁德时代的竞争压力可想而知。

中航锂电董事长刘静瑜多次表示,产能是锂电池企业的核心能力。锂电池本质上是资源和工业制造结合的产业,规模对这类产业是核心竞争力,有了规模才能更快降低成本,才能提升交付能力。而成本和交付能力现在是动力电池用户最为敏感的要素。因此公司拼命提高产能规模也就不意外了,可能规模是动力电池最重要的壁垒之一。

此外技术路线方面,随着市场逐渐转向磷酸铁锂,中航锂电可能较宁德时代更具优势,尽管两家公司都同时拥有三元锂和磷酸铁锂的产能。但是宁德时代是先做三元,后做磷酸铁锂。而中航锂电则是以磷酸铁锂发家,中航锂电可能在磷酸铁锂电池上有更深厚积累。

作者:佚名