科创板“坏示范”:刚上市就巨亏、更换事务所、大额减持、大客户说飞就飞、核心技术骨干辞职……

来源: 市值风云

有必要怀疑其上市前的数据真实性。

”

孚能科技(688567.SH)上市才刚刚1年,就出现了业绩暴降、更换事务所、大额减持、前三大客户丢失、客户产品被迫召回、核心技术人员辞职……等各种奇葩怪相。

一派乱糟糟闹哄哄的烂摊子景象,可与上市时极力包装的“软包锂离子动力电池第一股”的名头大相径庭——我们农村话叫狗屁倒灶。

孚能科技到底为啥发生了这么多大事呢?

一、因动力电池起火,半年内召回两次

2021年7月18日晚间,孚能科技公告长城汽车决定召回2018年7月7日至2019年10月30日期间生产的长城欧拉IQ电动汽车,共计16,216辆。

至于召回的原因,孚能科技作为长城汽车模组的供应商,将原因(锅)都留(甩)给了BMS(电池管理系统)的生产厂商。

BMS实质上是一种管理软件,功能是监控电池的使用状态,并缓解电池组的不一致性,为新能源车辆提供安全保障。

当BMS软件的控制策略与动力电池存在匹配差异,长期连续频繁快充后导致电池性能下降,在极端情况下动力电池可能会热失控。

且不说这次汽车召回的原因责任在谁,就在不到半年前的2021年3月,孚能科技因电池系统存在风险,其客户北汽汽车主动召回EX360、EU400两款电动汽车共31,963辆。

召回的原因主要是2019年6月、2020年5月这两种车型均发生了起火事件。

经调查,汽车起火的主要原因是孚能科技生产的动力电池系统的一致性差异,带来的安全隐患也是“在高温环境下长期连续频繁快充,引起动力电池起火”,与第二次召回的情况相似。

孚能科技也为此付出了代价,预计将承担召回费用3,000-5,000万元。

更重要的是,半年之内,连续发生两次召回事件,孚能科技的品牌无疑也会因此受到影响。

二、上市当年业绩打骨折,到嘴的大客户说飞就飞

1、上市当年扣非净利润亏损5.42亿

孚能科技于2020年7月登陆科创板,主营新能源车用锂离子动力电池及整车电池系统的研发、生产和销售,同行为宁德时代、比亚迪、国轩高科、亿纬锂能等。

孚能科技的核心产品为三元软包动力电池,而且,2017-2020年,公司连续四年排名中国软包动力电池装机量第一名,公司也被称之为“软包锂离子动力电池第一股”。

然而,上市仅1年的孚能科技,交出的答卷却不咋样。

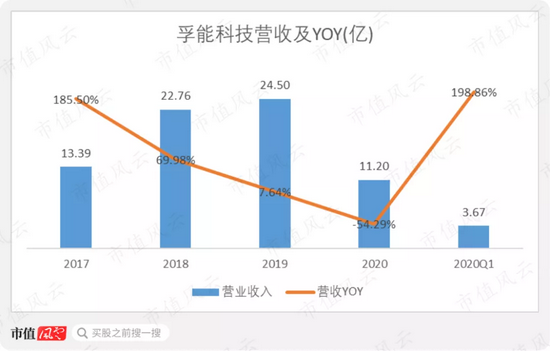

上市前,虽然营收增速逐年放缓,但是公司的营收仍连年增长。

然而,2020年上市当年,孚能科技营收仅为11.2亿,同比下降54.29%,不到2019年的一半。

那么公司营收下降和疫情有关吗?别着急,下文都有答案。

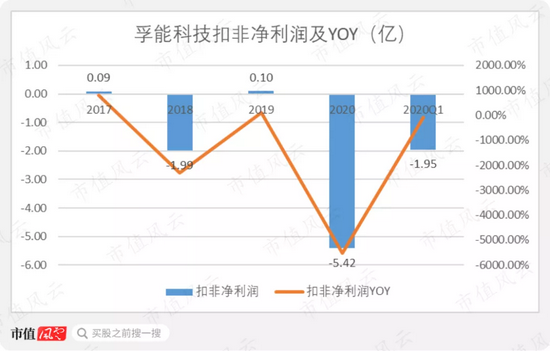

孚能科技扣非净利润的表现,则是更加令人大跌眼镜。

上市前,公司的扣非净利润表现并不稳定,2019年也就刚刚盈利。然而,2020年,孚能科技扣非净利润跌至-5.42亿,2021年一季度仍亏损1.95亿。

而且,风云君发现,自从2020年至今,孚能科技已经连续五个季度亏损。即使2020年第四季度公司营收好转,也没有阻止扣非净利润亏损扩大的颓势。

孚能科技于2020年7月上市,上市当年营收打骨折,巨亏5.42亿,风云君不禁想到:

这样的业绩,上市前是不是一直在藏着掖着?

2、前三大客户全部消失,2020年销售几乎为零

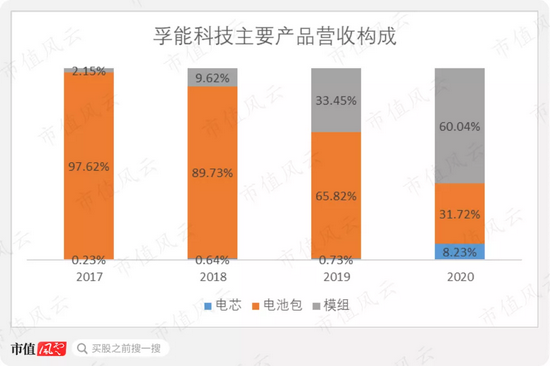

仔细看下去,风云君发现,公司业绩风起云涌的同时,孚能科技的主营业务构成也悄然发生了转变。

公司的主要产品为三元软包动力电池的电芯、模组和电池包。

说到这,风云君简单介绍下电芯、模组、电池包之间的关系。电芯是动力电池的最小单位,当多个电芯被同一个外壳框架封装在一起便组成了模组,而当数个模组被BMS和热管理系统共同控制或管理起来后,就称之为电池包。

上市之前,电池包在营收中的占比虽然下滑,但始终是孚能科技的主要产品。

然而,2020年,公司的主要产品就由电池包变为了模组,也就是说,上市当年孚能科技的营收构成发生了很大转变。

这是怎么回事呢?

别急,风云君又发现了有意思的事情。

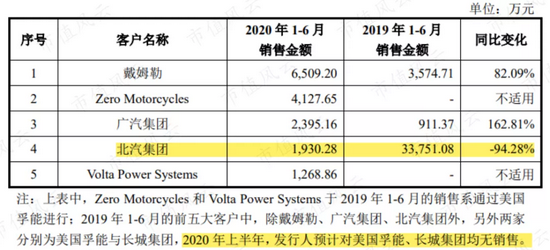

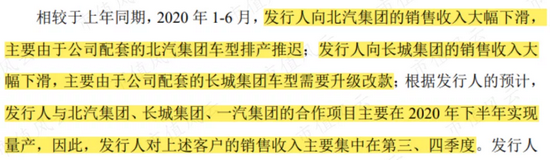

早在上市之前,孚能科技就已经出现了主要客户销售收入大幅下滑的情况。

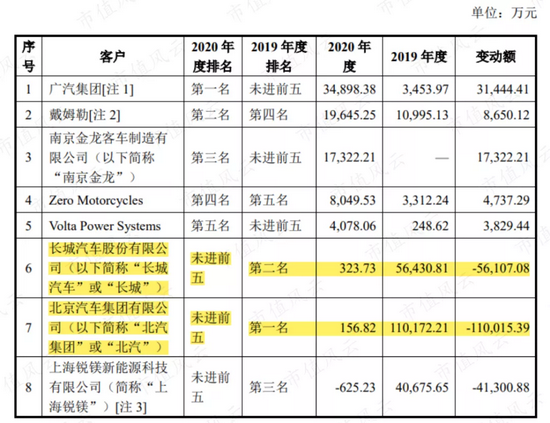

2019年,北汽集团和长城集团是孚能科技的前两大客户,合计贡献营收16亿,占总营收的70%以上。

然而,2020年上半年,公司对北汽集团的营收缩减了94%,而对长城集团已无销售。

这也就意味着,孚能科技在上市前,前两大客户的营收几乎为零,这也解释了2020年公司营收打骨折的原因。

至于其中的原因,孚能科技解释为北汽集团与长城集团车型排产推迟、需要升级改款。并且强调,公司与北汽集团、长城集团的合作将集中在2020年下半年实现量产。

这个地方,结合下半年的表现来看,孚能科技当时不可能不清楚自己的情况,而为了上市,大概率是做了误导性称述和欺诈表述!

打脸的时候很快就到了。

2020年报公告后,孚能科技并未在2020年下半年实现对北汽集团和长城汽车的量产销售。对这两大客户的销售额也由2019年的16亿下降至区区几百万,几同于零。

同样,2019年排名为第三大客户的上海锐镁,2020年销售额也由4.07亿下降为负数(可能由于退货)。

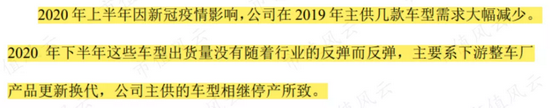

孚能科技业绩明显下滑、且与行业整体趋势出现背离,也因此收到了上交所的问询函。

公司将其解释为“下游整车厂产品更新换代,公司主供车型相继停产”。

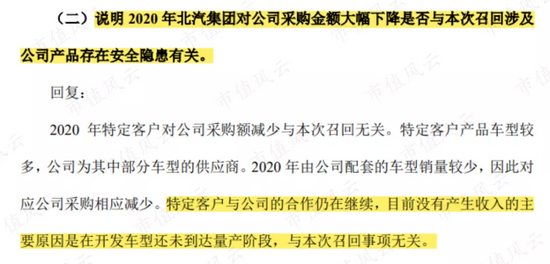

而且,上交所还追问孚能科技,主要客户采购金额大幅下降是否与召回事件有关,上市公司还连连否认了。

综上,2020年,孚能科技对原前三大客户的销售额近乎为零,其中,公司的第一大客户由北汽集团变为广汽集团,采购的产品由电池包变为模具。

孚能科技上市当年的表现,严重背离了科创板的设立的初衷,对科创板公司起到了极坏的示范意义。

其实,后面还有呢。

三、1.55亿减值准备是不是早就该减了?

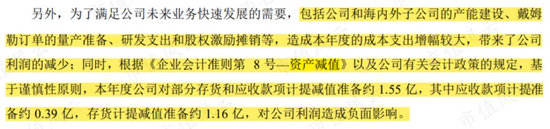

上文介绍了孚能科技营收打骨折的原因,接着咱们来看看亏损5.42亿的原委。

2021年1月30日,孚能科技发布了计提资产减值准备的公告。

不过,在这之前,风云君发现,2020年10月,孚能科技公告更换会计师事务所,由安永换成了大华会计师事务所。

难道是四大之一的安永不够专业?还是孚能科技对资产减值早有安排?

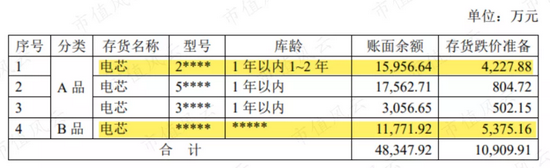

2020年,孚能科技分别对应收账款、存货计提了0.39亿、1.16亿的减值准备,合计影响利润1.55亿。

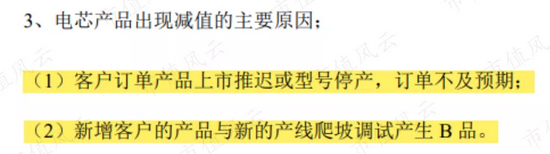

而且,公司对存货计提的1.16亿减值准备中,主要是针对库存商品中的电芯。孚能科技对此解释为原有客户订单产品推迟或停产,新增产品生产线仍在调试。

也就是说,这本质是上市以后一次性“洗澡”。

不过,作为百乐门第一代客泊车小王子的风云君,还有新的发现哟。

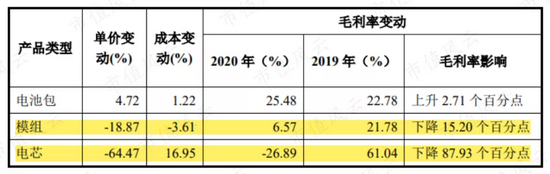

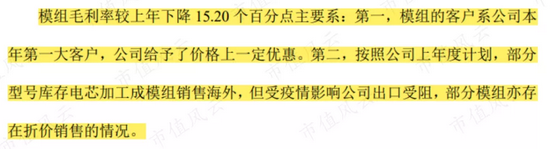

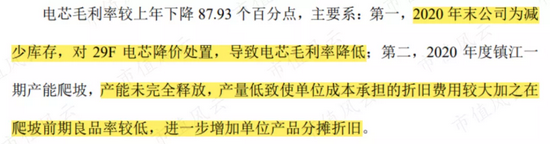

2020年,孚能科技的综合毛利率为9.81%,较上年减少12.91个百分点。其中,模组的毛利率下降了15.2个百分点,电芯毛利率直接成了-26.89%。

其中,对于模组的毛利率下降,公司解释为对第一大客户给予了价格优惠;另外,部分出口模组因疫情受阻,也折价销售。

对于电芯毛利率的暴跌,公司解释为:为了减少库存,对部分电芯降价处理,以及产能未完全释放等原因。

说到这,老铁们发现没有:孚能科技的电芯要么部分计提存货减值,要么部分低价处理,解释的原因也都很牵强。

四、第二大股东欲套现超15亿

最后再来看看公司募投项目与减持的情况。

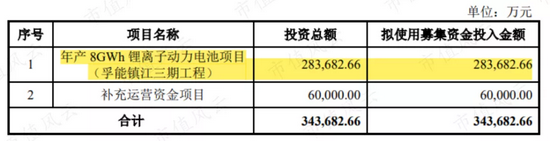

孚能科技上市时募资34.05亿(包括募资费用),其中,28.37亿拟用于年产8GWh锂离子动力电池项目,6亿用于补充营运资金。

该项目建设期为2.5年,预计2022年末完工。

不过,截至2021年4月,根据募集资金存放与使用情况的专项报告,该项目累计投入5,206万元,投入进度仅为1.98%,募投项目建设进度较为缓慢。

另外,部分股东限售期刚过,公司随即在7月19日公告,第二大股东深圳安晏投资合伙企业(有限合伙)将减持不超过42,826,787股,即不超过总股本的4%。

按照7月22日孚能科技的收盘价35.45元/股估算,减持金额将达到15亿。

值得一提的是,2021年3月,孚能科技公告称,研发经理Michael Douglas Slater辞职,其任职期间有4项作为发明人的专利和5项专利申请。

虽然,孚能科技也在开拓新客户,例如东风、吉利、TOGG、春风动力和华晨新日等。

但是,上市仅1年就交出的这样的答卷,未来实在是很难值得期待了。

作者:佚名