上周市场回顾

海外市场方面:

疫情方面,英国受delta病毒影响疫情继续升级,其他发达国家普遍延续改善趋势,美国基本已实现全面开放。目前来看,变种疫苗对局部区域(尤其是新兴市场国家)的经济活动存在节奏扰动,但疫苗依然有效的情况下大概率难造成全球经济系统性的回摆。

数据方面,美国整体就业形势随着线下活动的放开如期好转。6月美国非农新增就业85万人(预期72万人,上月58.3万人),连续三月抬升,从结构来看,休闲酒店占比40%,是主要驱动,其余如政府部门、商业服务、零售业和教育健康占比也较高,与此同时,从失业率、工资增速以及高频招工数据来看,就业供需缺口亦开始改善。

下一阶段海外重点关注美联储taper信号的释放节奏以及拜登加税和基建财政方案的落地节奏。下半年的主线仍是疫苗接种推进+财政刺激托底经济(发达国家率先恢复,新兴市场偏慢,全球供需仍偏紧),三季度来看,风险类和顺周期、再通胀类别的资产相对受益的逻辑目前来看确定性仍然最高。同时需关注病毒变异等可能破坏该逻辑的风险。

国内市场方面:博弈行情褪去,市场回落

在博弈行情褪去后,上周A股指数于后半周快速下跌,沪深300、创业板指分别下跌3.0%、0.4%,成交额环比略微缩小,日均为9800亿左右,北上资金大幅累计流出158.0亿。(数据来源: wind,2021.6.28-2021.7.2)

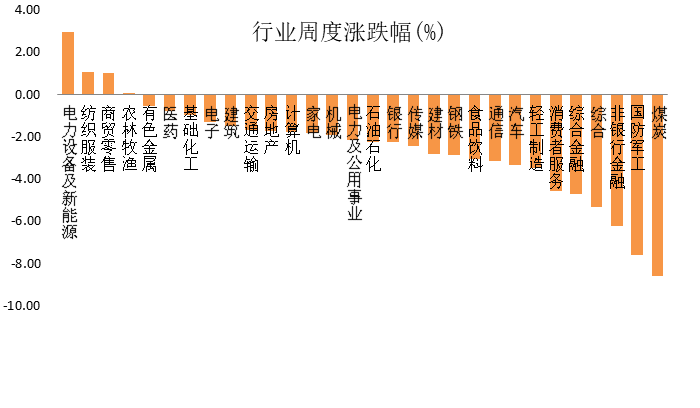

行业方面,上周30个行业板块有4个上涨,有26个下跌;其中表现相对较好的是电力设备及新能源、纺织服装和商贸零售,而表现居后的则是煤炭、国防军工和非银金融。

(数据来源:wind,2021.6.28-2021.7.2,横轴为中信一级行业)

永赢基金认为:

调整过后,7月关注中报行情,成长占优,但Q3波动风险或加大。

展望未来:

1)市场可能会消化利好出尽后的调整压力,后续有望重新回到中报行情的主线上;

2)海外方面,美国就业市场的恢复进程,是影响美联储货币政策节奏的核心变量,从近期的数据看,6月美国新增非农就业人数85万人,高于市场预期,但失业率回升,劳动力市场距离全面恢复还有距离,虽然QE TAPER预期难消,但货币政策的实质性转弯应该不会马上到来;

3)国内方面,本周DR007短期冲高后,周五快速回落,在温和通胀的环境下,流动性情况亦无须担忧。综上,市场经历短期调整、性价比改善之后,仍是有机会的窗口期;

4)往前看Q3,最大的风险来自海外,外部流动性风险将逐渐累积,美国就业市场可能因6-7月失业补贴的下降倒逼劳动力重返岗位会加速恢复,QE Taper的预期将逐步加大,这都将会制约核心资产权重股和指数层面向上的空间;

5)国内同样面临流动性压力,7月国内债券发行可能仍然偏低,但8-9月可能加速供给,或导致市场利率价格被动抬升,即使在货币政策中性的环境下,市场利率抬升可能会对权益市场产生负面影响。因此,市场流动性充裕但边际收紧风险上升,市场估值向上空间有限,且波动加大,策略上应轻指数,重结构。

配置方面,我们关注几个方向:

短期继续关注成长风格,需要注意估值性价比。

1)4月份以来,受流动性悲观修复以及经济动能减弱的影响,成长风格已经持续偏强;

2)往前看,国内经济增速的边际回落意味着内需为主的周期品的需求增长空间转小,结合近期美联储对2023年加息预期的强化打压通胀预期,导致全球大宗商品价格的潜在波动率上升,周期中资源股的表现空间将受到抑制,不过可以关注偏后周期的品种,例如与服务、油相关以及地产后周期等;

3)而对于成长股而言,继续寻求确定性,高景气品种是重要关注方向,也是内外资的共识,目前中报业绩预喜企业大多分布于电子、医药、生物化工和机械设备等行业。考虑到三季度市场流动性边际收紧风险或导致波动加大,成长股可能将出现一定的分化,核心关注估值价比较高的细分板块以及中小市值公司,另外部分处于估值较底部且景气将见底回升的行业同样值得关注,例如计算机板块;

4)值得注意的是,后续美联储政策预期的变化若对业绩确定性和成长性较强的板块产生股价冲击,市场加剧波动后有望出现更好的中长期配置机会,可以关注调整后性价比较高的大盘成长风格。

近期如下因素需要关注:

1)重点关注国内经济数据以及通胀水平,并跟踪在建党100周年后货币政策是否会出现关键变化;

2)国内债券发行节奏以及公募基金新发规模变化;

3)观察海外疫情和疫苗接种的情况,美国通胀和就业水平以及美联储货币政策的态度变化。

风险提示:投资有风险,投资需谨慎。观点仅供参考,不构成投资建议。

作者:佚名